基本的となるテクニカル指標の解説

目次 [非表示]

レートの動きが大きい状況でトレードする

値動きが大きい状況で値幅を取る

FXは週末以外なら24時間いつでもトレードが可能です。

しかし、いつでもトレードのチャンス(いいタイミング)があるというわけではありません。

利益を出しやすいときと、利益を出しにくいときがあります。

スキャルピングで利益を出しやすいのは、

「レートの動きが大きいとき」です。

レートの動きが小さいときは利益を出しにくいのです。

「スキャルピングはわずかな値幅を狙うトレードだから、

レートの動ぎ小さくても利益を出せるのでは」

そう思った人もいることでしょう。

たしかに、スキャルピングはわずかな値幅を狙うトレードなので、

レートが少し動けば利益を出すことができますが、

利益を得やすいとはかぎりません。

たとえば、10pipsしか値動きがない状況で5pipsの値幅を得るのはかなり難しいのです。

しかし、100pipsの値動きがある状況で5pipsの値輻を得るのはそれほど難しいことではありません。

少なくとも、10pipsしか動かない状況よりは、利益を得やすいでしょう。

レートが大きく動くのを待つ

スキャルピングにかぎらず、

短いスパンのトレードでは値動きのよい状況でトレードすることが勝つコツです。

そのため、レートが大きく動いている通貨ペアを探すか、レ

ートの動きが大きくなるのを待ってトレードをしましょう

•レートが大きく動いている通貨ベアを探す

•レートが大きく動くのを待つ

トレード候補の通貨ペアがいくつかある場合は、

その中からレートが大きく動いているものを選んでトレードをします。

大きく動いている通貨ペアがない場合は、レートが大きく動くのを待ちます。

そして、動きだしてからトレードをするわけです。

レートが大きく動いているのか、エントリーのタイミングはいつなのか、

ということを判断するのには、テクニカル指標を使います。

テクニカル指標とは、過去の値動きをもとに、

現在のレートの水準を判甘し、今後の値動きを分析するためにつくられた指標のこと。

次からは使うテクニカル指標について解説していさます。

ロウソク足の見方を覚える

よく使われるチャート

これから紹介するスキャルピングの手法では、チャートを使います。

チャートとは値動きを表したグラフのこと。

チャートを見ることで、

現在に至るまでのレートの動きを知ることができます。

また、その動きをもとに今後どのような動きをする可能性があるかということもわかります。

チャートにはいくつか種類があります。

主なチャートは

「ラインチャート」

「バーチャート」

「ローソク足チャート」の3つです。

海外ではラインチャートやバーチャートを使う投資家が多いですが、

国内ではローソク足チャートを使う投資家が圧倒的に多いです。

ここでの手法でも、ローソク足チャートを使います。

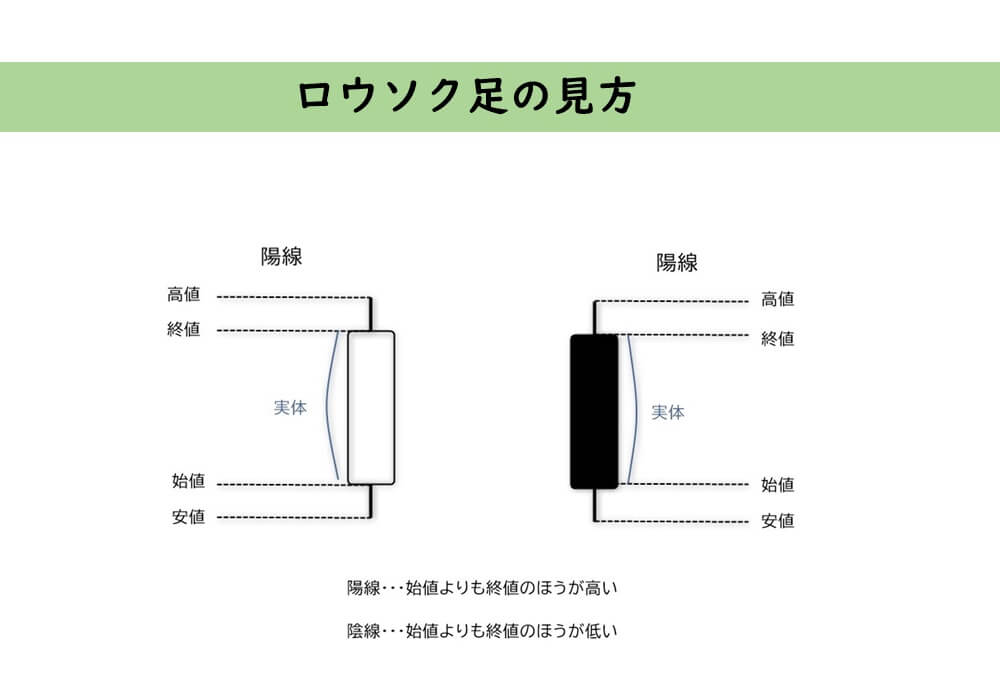

ローソク足を見れば4つの値段がわかる

ここでローソク足チャートの見方について説明します。1本のローソク足で表されるのは「4本値」です。

●始値・・・はじめについた値段

●高値・・・もっとも高い値段

●安値・・・もっとも抵い値段

●終値・・・最後についた値段

つまり、ローソク足を見れば、始直、高値、安値、終値の4つの値段がわかるわけです。

ラインチャートの場合、通常は終値だけを線で結んでいきます。

そのため、終値しかわかりません。

それに比べると、ローソク足は細かな値動きまでわかるわけです。

また、ローソク足は「陽線」と「陰線」の2種類の線があります。

これは始値に対して終値が高かったか低かったかによって、描き分けることになっています。

●陽線……始値よりも終値のほうが高い

●陰線……始値よりも終値のほうが低い

ちなみに、始値から終値までの部分を「実体」といいます。

後ほど、手法の説明のところで出てきますので、必ず頭に入れておいてください。

スキャルピングに適しているチャート

日足チャートはスキャルピングに適さない

ローソク足チャートは時間軸によっていくつかの種類があります。

代表的なのは「日足チャート」です。

これは1日分の値動きを1本のローソク足で表したもの。

この日足は多くの投資家によく使われているのですが、

スキャルピングに向いているとはいえません。

1日分の値動きでは大雑把すぎて、エントリーのタイミングを見極めにくいのです。

そのため、日足チャートよりも、もう少し細かく値動きを捉えたチャートを使います。

5分足チャートで細かな流れと大きな流れを捉える

スキャルピングでよく使われるチャートは以下の2つです。

・ 1分足チャート……ローソク足1本で1分間の4本値を表したチャート

・5分足チャート……ローソク足1本で5分間の4本値を表したチャート

1分足チャートは1分ごとの4本値を表しているので、

値動きを細かく捉えることができます。

5分足チャートは5分ごとの4本値を表しているので、1分足よりは大まかです。

しかし、それでも細かな値動きを捉えることができます。

スキャルピングをしているトレーダーの多くは、

このどちらかをメインにしています。

私の場合、1分足チャートでは細かすぎて、大きなトレンドを見極めにくいので、もう少し時間軸の長い5分足を使っています。

こちらのほうが大きな流れを捉えやすいのです。

これからの手法では大きな流れを重視するため、5分足チャートを使います。

5分足のチャートを見るときのコツ

ローソク足の流れを大雑把に捉える

ここで、5分足チャートの見方について説明します。

下のチャートを見てください。

これは米ドル/円の5分足チャートです。

縦軸はレート、横軸は時間を示しています。

国内の取引会社が提供しているチャートソフトの場合、横軸は国内の時間旧日本時間)が表示されています。

しかし、海外のチャートソフトの場合、黄軸には現地の時間が表示されていることもあるので、注意してください

チャートのローソク足は、

1本が5分間の値動き(始値、高値、安値、終値)を表しています。

たとえば、Aのローソク足の場合は以下のとおりです。

時間・・・22時30分から5分間

始値・・・107.622円

高値・・・107.624円

安値・・・107.589円

終値・・・107.596円

このように、1本のローソク足を見ただけで、この5分間のレートの動きがわかるのです。

ただし、チャートに掲載されているローソク足すべての4本値を把握するわけではありません。

ほとんどの場合、4本値を把握しません。

エントリーする直前に終値だけを把捏するという程度です。

ふだんは、ローソク足の流れを大雑把に見てから、時系列に(左側から)見ていきます。

1本ずつ丁寧に見るよりも、大雑把に見たほうが、

レートの流れがよくわかります。

そして、エントリーのタイミングがきそうになったら、数本ずつまとめるようにして見ています。

移動平均線MAでなにがわかるのか?

ここでは単純移動平均線を使う

ここの手法では、いくつかのテクニカル指標を使います。

その1つは移動平均線です

移動平均綿とは、一定期間の終値の平均値をつないだ線のこと。

テクニカル指標の中ではかなりメジャーな指標なので、

すでに使っている人も多いことでしょう。

FXのトレードでは、主に2種類の移動平均線が使われます。

•SMA・・・単純移動平均線のこと。

•EMA・・・指数移動平均線のこと。

この2種類の移動平均線は、ほとんど同じような動きをしますが、

EMAのほうが現在のレートの動きに近い動きをします。

レートに対しての反応が早いということです。

ここの手法ではSMAのほうを使います。

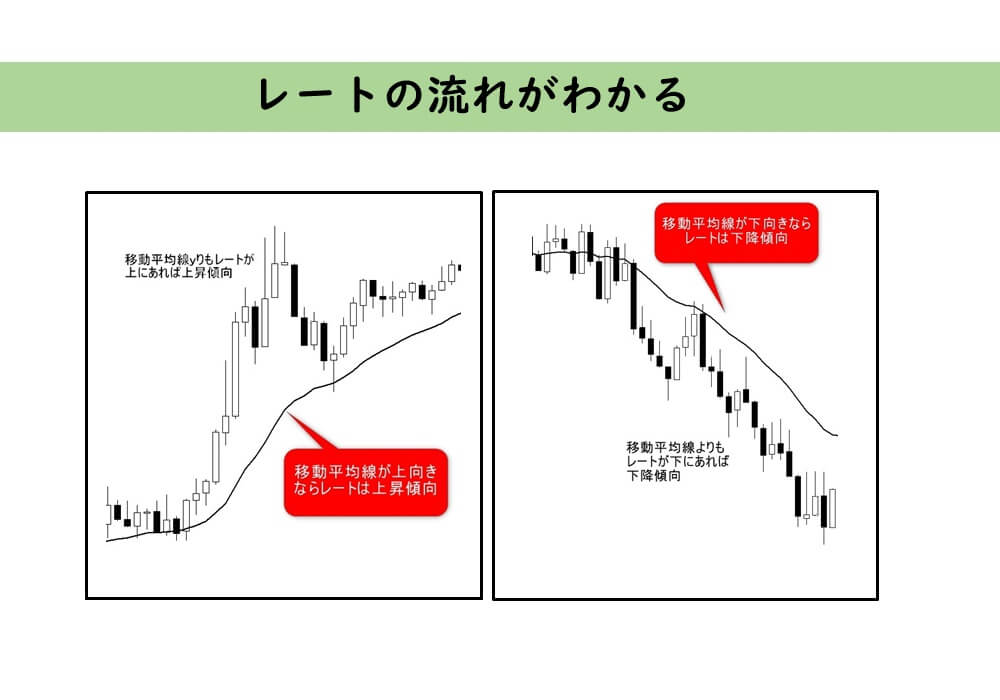

移動平均線の向きによって有利なポジションが変わる。

移動平均線を見ることでいくつかのことがわかります。

1.レートの大きな流れ

2.反転しやすいポイント

移動平均線の向きや、レートと移動平均線の位置関係をみることで上昇頃向か下降傾向かがわかります。

●移動平均線が上向き・・・レートは上昇傾向

●移動平均線が下向き・・・レートは下降傾向

●レートが移動平均線の上にある・・・レートは上昇傾向

●レートが移動平均線の下にある・・・レートは下降傾向

移動平均線が上向きのときは上昇傾向なので、

ロングでエントリーしたほうが勝率が高くなります。

移動平均線が下向きのときは下降傾向なので、

ショートでエントリーしたほうが勝率が高くなります。

移動平均線の向きによって、有利なポジションがちがってくるわけです。

そのため、移動平均線でレートの流れをしっかり見極めることが大切です。

反転しやすいポイント

また、移動平均線を見ることによって、

レートが反転しやすいポイントがわかります。

移動平均線は多くのトレーダーが意識しているため、

その近辺ではレートが反転しやすいのです。

たとえば、

「上昇したあとに下降したレートが、移動平均線のところで反発」

「下降したあとに上昇したレートが、移動平均線のところで反落」

としうことはよくあります。

とうぜん、エントリーのタイミングの見極めに使えます。

つまり、レートと移動平均線をよく見ていれば、

大きな流れもわかるし、エントリーのタイミングもわかるということです。

20SMAを使う

一般的に、

移動平均線は期間(平均値を算出する期間)を設定して使います。

とうぜんのことですが、設定期間によって、移動平均線の位置がちがいます。

設定期間が短すぎたり、長すぎたりすると、

レートの大きな流れや反転しやすいポイントをうまく捉えることができません。

ちょうどいい期間にすることが大切なのです。

FXトレードで5分足チャートを使う場合は、期間20の20SMAを使います。

ボリンジャーバンドを使う

ボリンジャーバンドとはなにか?

ここの手法では20SMAを使いますが、

SMAを表示させて、期間を「20」に設定する必要はありません。

20SMAを直接表示させて使わないのです。

代わりに、「ボリンジャーバンド」を使います。

「なんだか難しそうだな。初心者なので使えるかどうか不安だ」

と思う人もいることでしょう。

逆に、「なんだ。ボリンジャーバンドか」という人もいるはずです。

ボリンジャーバンドとは米国のジョン・ボリンジャー氏が考案したテクニカル指標。移動平均線とその標準偏差(バンド)をチャートに描いたものです。

バンド内にレートが収まる確率は約95パーセントです。

ボリンジャーバンドは数あるテクニカル指標の中でもメジャーな指標です。

多くのトレーダーが使っています。

ボリンジャーバンドを使ったことがないという人もいると思いますので、

簡単に説明しておきます。

ボリンジャーバンドは

センターバンド(ミドルバンド)を中心に上下の2本、

または4本のバンドを表示します。

図では、センターバンドの上下に合わせて4本のバンドを表示しています。

上から+2σ(シグマ)、+1σ、-1σ、-2σです。

レートがこのバンド内に収まる確率が高いというわけです。

センターバンドは20SMAと同じ

なぜ、20SMAを使わないで、

代わりにボリンジャーバンドを使うのでしょうか。

じつは、間接的に20SMAを使うのです。

ボリンジャーバンドのセンターバンドは20SMAなのです。

期間の設定によっては20SMAでないこともありますが、

通常は20SMAになっています。

つまり、ボリンジャーバンドを表示して、

センターバンドを20SM Aとして使えばよいということです。

なお、ここでの手法では+-2σと+-1σを使いますが、

両方いっしょに使うわけではありません。

エントリーのタイミングを見極めるときは士2σだけを、

ロスカットのタイミングを決めるときには士1σだけを使います。

詳しいことは後ほど説明します。

また、お使いのチャートソフトにボリンジャーバンドを表示させたとき、

設定で期間が20になっているかを確認してください。

ボリンジャーバンドでレートの動きわ見極める

ボンジャーパンドを使う理由

ボリンジャーバンドは、20SMAの代わりになるからという理由だけで使うわけではありません。

そのほかにも理由があるので使うわけです。

ボリンジャーバンドで以下のことを見極めます。

1.レートの大きな流れ

2.反転しやすいところ

3.レートの動きの大きさ

この3つを見極めるためにボリンジャーバンドを使うのです。

1と2については、20SMAだけでも見極めることができますが、

3については20SMAだけでは見極めることができません。

そして、これら3つを見極めたうえで、

エントリーのタイミングを見極めます。

そのため、ボリンジャーバンドを使う必要があるのです。

1と2については、移動平均線のところで説明したとおりです。

繰り返しになりますが、簡単に述べておきましょう。

レートの大きな流れは移動平均線の向きでわかると述べました。

ボリンジャーバンドではセンターバンドの向きで大きな流れがわかります。

●センターバンドが上向きならレートの大きな流れは上向き

●センターバンドが下向きならレートの大きな流れは下向き

また、移動平均線は

サポートラインやレジスタンスラインと同じような役目をするため、

反転しやすいところになると述べました。

ボリンジャーバンドでは、

センターバンドで反転しやすいところがわかります。

●下降してきたレートはセンターバンドの近辺で反発しやすい

●上昇してきたレートはセンターバンドの近辺で反落しやすい

ちなみに、±2σの近辺も反転しやすいところです。

2σの幅でレートの動きの大きさがわかる

また、ボリンジャーバンドを見ることで、レートの動きの大きさがわかます。

このことを見極めたいから、

ボリンジャーバンドを使うといってもいでしょう。

それだけ、意味があることなのです。

なぜなら、スキャルピングにとって、

レートの動きの大きさはとても重要だからです。

先述のとおり、

レートが大きく動いている状況のほうが利益を出しやすいのです。

だから、

つねにレートの動きが小さいのか大きいのかを見極める必要があります。

20S MAで見極めるのは難しいですが、

ボリンジャーバンドを使えば簡単に見極めることができるのです。

・+2σと-2σの間の幅が大きい・・・レートの動きが大きい

・+2aとー2aの間の幅が小さい・・・レートの動きが小さい

必ずとはいえませんが、たいがいの場合は

「幅の大きさ=レートの動きの大きさ」

になります。

そうでない場合についてはこのあとで説明します。

2σの幅でレートの動きをとらえる

見た目だけではレートの動きを捉えきれない

前で述べたように、たいがいの場合は

「+2σと-2σの間の幅の大きさ=レートの動きの大きさ」

になります。

しかし、必ずそうだとはいえません。

そうでない場合もあるわけです。

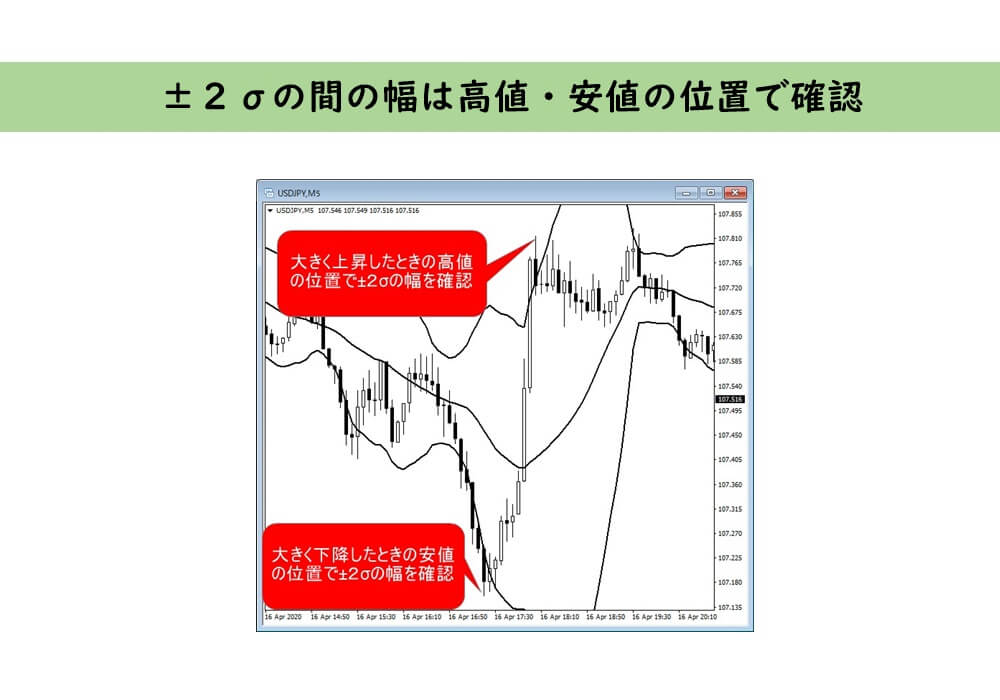

これは図を使いながら説明したほうがわかりやすいと思います。

下の図を見てください。

このことから、

左側のチャートではレートの動きが大きく、

右側のチャートではレートの動きが小さいように思えます。

しかし、実際はどうでしょうか。

それぞれのチャートの縦軸で目盛りを見ると、

左側のチャートのAの間は20pips、

右側のチャートのBの間は15.9pipsです。

このことから、

左側のチャートは±2σの間が開いていないのにレートの動きは大きく、

右側のチャートは±2σの間が開いているのにレートの動きが小さい

ということになります。

このように、士2びの幅を見た目で判断すると、

レートの動きを正しく捉えられないことがあるのです。

では、正しく捉えるにはどうすればよいのでしょうか。

それには、ここまでの説明でしたことをすればよいのです。

つまり、縦軸で+2σと-2σの間がどれくらいなのか確認して判断すればよいのです。

私は、

大きく上昇したときの高値、

大きく下降したときの安値の位置で、

士2σの幅を確認しています。

どのくらいの値幅があれば、

スキャルピングに適した状況かということは、

通貨ペアによって少しことなります。

20ページであげた通貨ペアの目安については以下のとおりです。

大雑把な目安なので、各自で調節してください。

また、

それ以外の通貨ペアについてはトレードによる経験から各自で決めてください。

米ドル/円……30pips以上

ユーロ/円……45pips以上

ポンド/円……70pips以上

豪ドル/円……35pips以上

ユーロ/米ドル……35pips以上

ストキャスティクスを使う

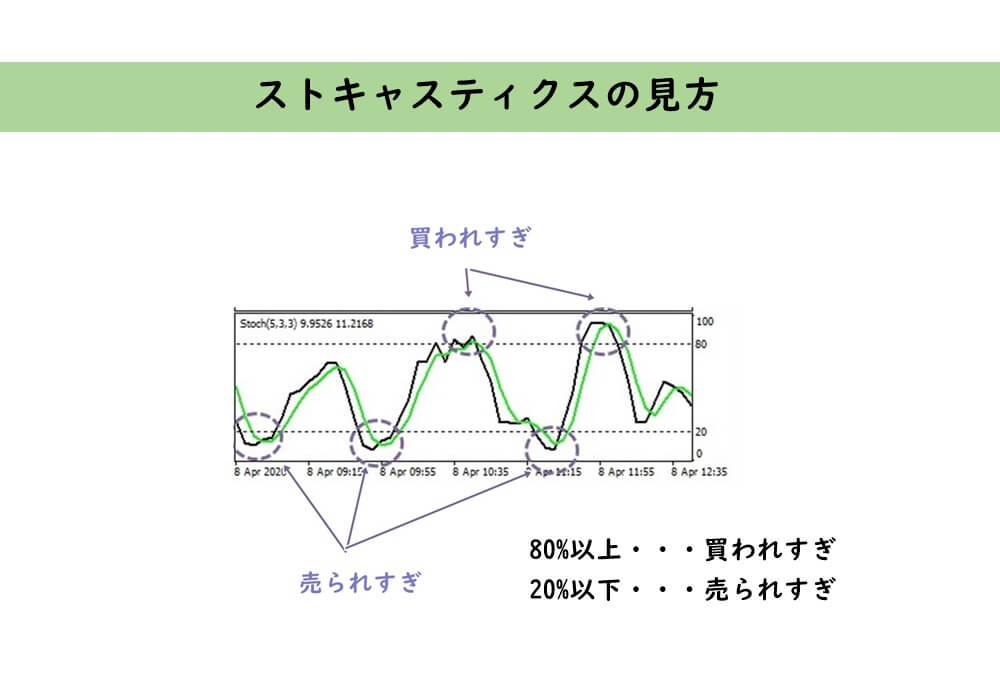

ストキャスティクスとはなにか?

ここでの手法ではテクニカル指標をもう1つ使います。

それは「ストキャスティクス」です。

ストキャスティクスとは

米国のジョージ・レーンによって考案されたテクニカル指標です。

オシレーター系(振れ幅でレートの流れを表すタイプ)

としては普及しています。

一定期間の高値と安値に対して、

現在のレートがどの位置にあるかということを、

0から100パーセントの数値で表します。

一般的な使い方は、

数値によって買われすぎや売られすぎを判断します。

•80%以上……買われすぎ

•20%以下……売られすぎ

数値は0~100パーセントの間を推移します。

この数値が80パーセント以上になると買われすぎ、

20パーセント以下になると売られすぎということになります。

しかし、この判断だけでポジションを建てるのは危険です。

たとえば、数値が80パーセント以上になったとします。

買われすぎですから、ショートでエントリーします。

しかし、そこからさらに上昇していくことはよくあることです。

そのため、指数による判断だけでポジションを建てるのは危険なのです。

私の意見ですが、この指標だけで勝つのは難しいと思います。

ただし、数あるテクニカル指標の中でも優れているものであり、

また使いやすいので、

他のテクニカル指標と組み合わせることで、レートの動きをかなり捉えやすくなります。

ここでの手法ではスローストキャスティクスを使う

ストキャスティクスは2種類あります。

ファストストキャスティクスとスローストキャスティクスです。

•ファストストキャスティクス・・・%Kと%Dを使う

•スローストキャスティクス・・・%DとSDをつかう

ストキャスティクスでは、%K、%D、SDの3つの指標があります。

ファストストキャスティクスは%Kと%Dを、

スローストキャスティクスは%DとSDを使います。

とうぜん、数値の動きもちがいます。

ファストのほうはレートの動きが早く反映されるため、

数値の変動が激しくなります。

レートのちょっとした動きで80パーセントを超えたり、20パーセントを割ってしまいます。

そのため、

買われすぎや売られすぎの判断があてにならないことが多いのです。

スローのほうは指数の変動が激しくないので、使いやすいといえます。

ここの手法でもスローのほうを使います。

私はスローのほうを使っています。

通常、ストキャスティクスはパラメーターを設定して使います。

本書の取定は以下のとおりです。

なお、設定の確認および設定の変更方法については、

使用しているチャートソフトのマニュアルで調べてください。

・%K・・・5

・%D・・・3

・SD・・・3