スキャルピングを始める前に知るべき事

目次

スキャルピングとはどのようなトレードなのか

超短時間でわずかな値幅を取るトレード

本書では、FXの「スキャルピング」というトレードを紹介します。

FXとは外国為替証拠金取引のこと。

簡単に述べると、為替(通貨ぺア)の取引です。

取引会社の口座に預けている資金を担保にして、為替の取引(売買)をします。

取引のスタイルはさまざまです。

スワップホイントという金利(25ぺージ参照)を得る目的で買った通貨ペアを

ずっと持ちつづけるというスタイルや、

2 ~10日間程度のスパンで売買をするスタイルなどもあります。

その中で、

本書で紹介するのはスキャルピングというスタイルのトレードです。

トレーダーの間では、「スキャ」や「スキャル]と略されることが多いです。

「スキャルピングという言葉は聞いたことがない」

そういった人もいることでしょう。

たしかに、あまり馴染みのない言葉かもしれません。

しかし、実際にこのトレードをしている人はたくさんいます。

スキャルピングとは、「(頭皮を)薄く剥ぐ」という意味です。

わずかな値幅(利幅)を取るトレードのことなのです。

どのくらいの値幅を取るのか、

ということは厳格に決まっているわけではありません。

狙う値幅はトレーダーによってことなります。

だいたい、数pips~数十pipsです(pipsとは刻み値のこと)。

たとえば、「米ドル/円」を85.50円で買って、

85.55円で売る、というようなトレードです。

数+秒で利益が出ることもある

わずかな値幅を狙うので、すぐに希望するレートになることがあります。

たとえば、米ドル/円で5円(500pips)動くには、

なにか大きな材料(レートを動かすようなニュースのこと)がないかぎり、

かなり時間がかかります。

しかし、米ドル/円で5銭(5pips)動くには、

とくに材料がなくても、それほど時間がかかりません。

だから、

買ってから数十秒後に売って利益を得る、ということもよくあります。

たいがいは、ポジションを建ててから数分でトレードを完結。

長くても数十分で完結します。

わずかな値幅でも利益が出るのか

ここまでの説明を読んで、

「わずかな値幅でも利益が出るのか」

「利益が出たとしても、いくらにもならないのでは」

と思った人もいることでしょう。

少し不安になった人もいると思います。

しかし、わずかな値幅でも利益は出ます。

これについては後ほど詳しく述べますが、FXの場合、トレードにかかるコストが低いので、わずかな値幅でも利益が出るのです。

また、利益の額ですが、たしかにわずかな値輻では1回のトレードで得られる額は多くありません。

しかし、トレードの回数やレバレッジによって、

1日に得られる利益を多くすることができます。

これについても、あとで詳しく説明します。

スキャルピングのメリット

スキャルピングの4つのメリットと2つのデメリット

FXのスキャルピングには、メリットが4つ、デメリットが2つあります

スキャルビングのメリット

1.資金の回転が速い

2.利益が出そうなタイミングだけポジションを持つことができる

3.持ち越しのリスクがない

4.利益を出すチャンスが多い

スキャルビングのデメリット

1 . リアルタイムで相場状況を見ていなければならない

2. 1回のトレードで得られる値幅が小さい

資金の回転が速い

1つめのメリットは「資金の回転が速い」です。

トレードで資金を大きくするコツはどんどん回転させることです。

たとえば、手持ちの資金が50万円だったとします。

その50万円を55万円にする。

その55万円を60万円に、60万円を65万円に……

というようにトレードを繰り返し、資金を回転させていきます。

つまり、複利で増やしていくということです。

こうすることで、元金を大きく増やすことができます。

一般的なトレードでは、取引1回のスパンが数ヵ月です。

そのため、資金の回転が遅くなります。

しかし、スキャルピングはトレード1回のスパンが極めて短いので、

資金の回転が速くなるのです。

利益が出そうなときだけポジションを持つことができる

2つめのメリットは

「利益が出そうなときだけポジションを持つことができる」です。

一般的なトレードでは、ポジションを建てたらしばらく持ちつづけます。

とうぜんですが、持っている間、

レートが思惑と同じ方向に動きつづけるということはありません。

たとえば、値上がりを期待してポジションを建てたとします。

なんらかの判断基準で、

「レートがしばらく上がりそうもない」

と思うときも売らずに持っているわけです。

しかし、スキャルピングでは

「利益が出せそうだ」と思うときだけポジションを持ちます。

そして、「しばらく上がりそうもない」と思ったら、

さっさと売ってしまいます。

利益が出そうなときだけ、

ポジションを持つというトレードができるわけです。

持ち越しのリスクがない

3つめのメリットは「持ち越しのリスクがない」です。

ポジションを継続して持ちつづけると、

どうしてもレートが思惑と逆の方向に動くことがあります。

そういったときは、その取引での利益をあきらめ、ポジションを手放します。

負けを認めて、損失分を清算するわけです。

しかし、それができないときもあります。

たとえば、週明けの取引開始時です。

週末の終値(最後についた値段)と大きく離れた値段で、

取引が始まるということがよくあります。

週末の終値が85.85円で、

翌週の取引開始の値段が85.35円というようなケースです。

このようなケースで、

値上がりを期待したポジションを持っていたら、損失がでます。

85.55円まで下がったら、損失分を清算しよう」

と思っていても、清算できません。

取引が継続されていれば、85.50円で売って清算することができますが、

85.85円から85.35円に値が飛んでいるので、

その間の値段では清算できないのです。

こういったリスクを、「持ち越しのリスク」といいます。

ポジションを継続して持つようなトレードでは

持ち越しのリスクがありますが、

スキャルピングでは基本的に取引終了時にポジションを手放すので、

持ち越しのリスクはないわけです。

利益を出すチャンスが多い

4つめのメリットは「利益を出すチャンスが多い」です。一般的なトレードは、狙う値幅が大きいので、

利益を出すチャンスがかぎられています。

たとえば、1回のトレードで500pips以上の値幅を取るのは大変です。

仮に、1週間つづけてトレードをしても、タイミングは多くありません。

しかし、スキャルピングは狙う値幅が小さいので、

チャンスがたくさんあります。

1週間つづけてトレードをすれば、

3~15pipsくらいの値幅をとれるタイミングはけっこうあります。

そのため、利益を出すチャンスが多いのです。

リアルタイムで相場状況を見ていなければならない

次は、スキャルピングのデメリットについて説明します。

1つめのデメリットは

「リアルタイムで相場状況を見ていなければならない」です。

一般的なトレードでは、ポジションを建てたら、

あとは数日に1回程度、時間があるときにでも、

レートを確認すればいいでしょう

(もちろん頻繁に確認したほうがよいです)。

しかし、

スキャルピングでは基本的に相場を継続して見ながらトレードをします。

そのため、取引時間中に相場を見ることができないと、

トレードができないのです。

1回のトレードで得られる値幅が小さい

2つめのデメリットは

「1回のトレードで得られる値幅が小さい」です。

一般的なトレードでは、1回の取引で数百pipsの値幅を狙います。

しかし、スキャルピングは1回のトレードで数pipsの値幅を狙うので、

1 回のトレードで得られる利益もそれほど多くありません。

そのため、エントリー(ポジションを持つこと)回数を多くして、

利益を積み重ねていかないと大きな利益を得られないわけです。

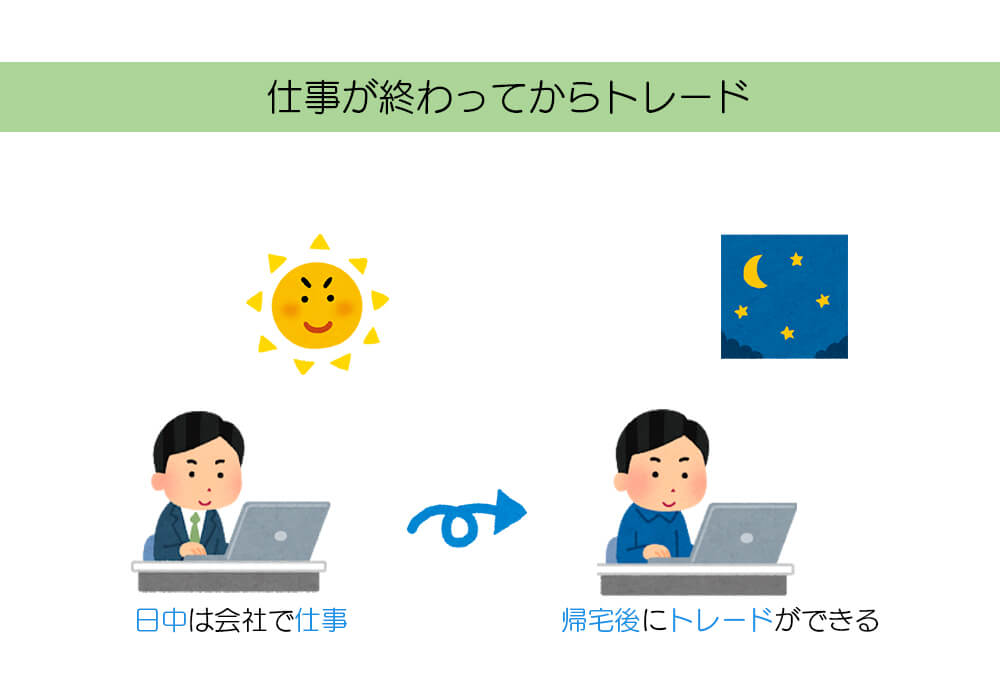

空いている時間にFXで稼ぐ

FXなら仕事のある人でもスキャルピングができる

FXの大きな魅力の1つは、

「24時間いつでもトレードができる」ということです。

株のトレードの場合は、1日の中でトレードできる時間が決まっています。

取引所が開いている時間しかできません。

午前は9~11時、午後は12時30分~15時(大証は15時10分まで)。

そのため、トレードがしたくても、できないという人がたくさんいます。

会社に勤めているサラリーマンの方は無理でしょう。

出勤前は取引がまだ始まっていないし、帰宅後はすでに終わっています。

これではスパンの短いトレードはできません。

しかし、FXならトレードができます。

もちろん、1年365日いつでも取引ができるというわけではありません。

取引がおこなわれていないときもあります。

土曜日の早朝かの翌週の早朝までは取引がおこなわれていません。

しかし、

それ以外の時間は取引がおこなわれているので空いている時間をトレードにあてることができます。

サラリーマンの方は、出勤前に数十分間、

または、帰宅後に数時間、トレードができます。

また、主婦の方やアルバイトをしている方も、1日の中で空いている時間を使ってトレードができるわけです。

実際、このように空いている時間でトレードをして、利益を出している人はたくさんいます。

エントリーを焦らない

空いている時間にトレードをする場合、

「早くトレードをして利益を出したい」という思いが強くなります。

かぎられた時間しかトレードできないので、

その時間内になんとか利益を出したいという心理が働くのです。

利益を追い求める気持ちは大切なのですが、

強すぎるとかえってマイナスです。

たいして勝率が高くないタイミングでも、

ついエントリーしてしましその結果、

大きな損失を出してしまうことがあります。

そうならないためにも、焦らないでトレードをすること。

「エントリーできるタイミングがあれば、トレードをする」

という気持だで、チャンスを待ちましょう。

いいタイミングを待つこともトレードのうちです。

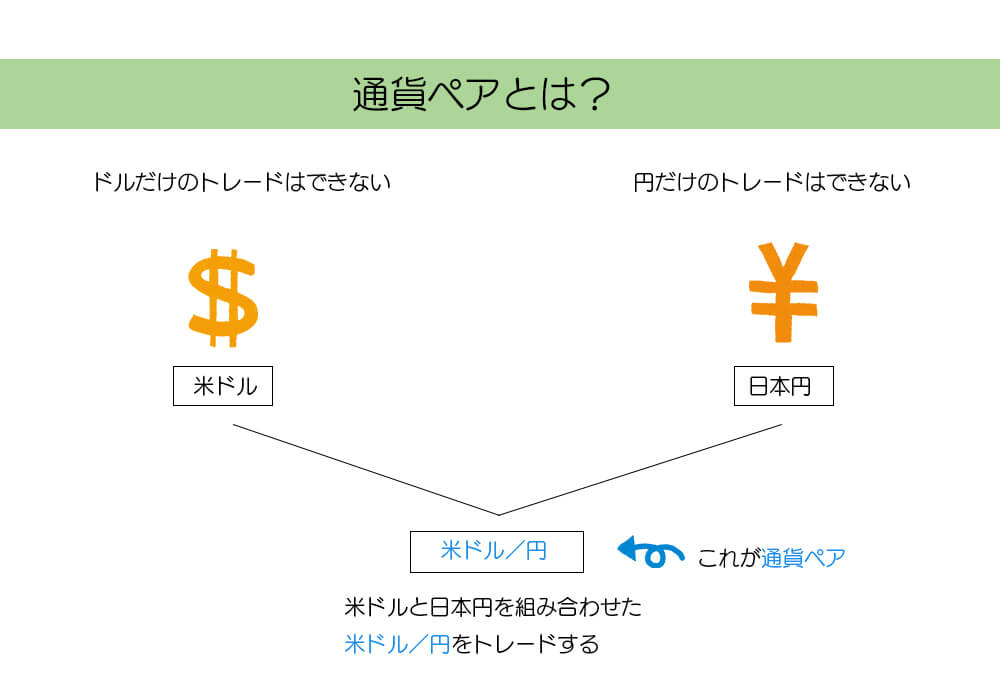

FXでは2つの通貨を組み合わせて取引する

「米ドル/円」が1つの銘柄

スキャルピングがどのようなトレードかということは、

なんとなく理解できたことと思います。

ここからはFXについての基本的なことを説明します。

まず、FXではなにを売買するのかについて説明しましょう。

株のトレードでは株式を売買します。

たとえば、トヨタ自動車やソフトバンクというように、

上場している企業の銘柄を売買するわけです。

FXのトレードで売買するのは通貨です。

日本円や米ドルという通貨を売買します。

トレーダーがよく売買するのは、

米ドル、ユーロ、円、ポンド、豪ドルの5通貨です。

しかし、1国(1地域)の通貨だけを売買することはできません。

たとえば、

「米ドルだけを買いたい」

「ユーロだけを買いたい」

ということはできないのです。

FXでは、2つの通貨をセットにした「通貨ペア」を売買します。

この通貨ペアとは、株のトレードの銘柄にあたるものと考えてください。

たとえば、「米ドル/円」なら、米ドルと円を組み合わせた銘柄です。

これが1つの銘柄というわけです。

キャルピングに適した5つの通貨

通貨ペアの数は取引会社によってことなります。

30ペアしか取り扱っていない会社もあれば、

100ペア以上も扱っている会社もあります。

ところで、取引する通貨ペアは多いほどトレードが有利になる、

そう思っている個人投資家の方がいるように思えます。

しかし、私はそう考えていません。

なぜなら、主要な通貨ペアを扱っていれば、それで十分だからです。

つまり、主要な通貨ペアしかトレードしないということです。

その理由については後ほど説明します。

取引が多い通貨ペアは、

米ドル/円、ユーロ/米ドル、ユーロ/円、ポンド/円です。

そのほかでは豪ドル/円。

スキャルピングでは、この5つのペアがあれば十分です。

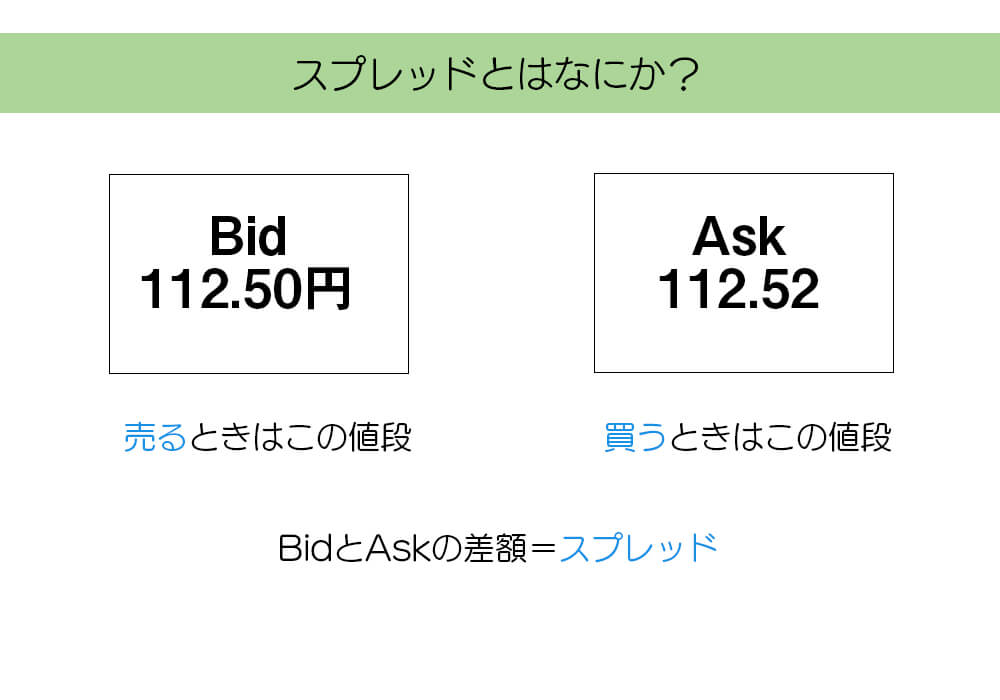

スプレッドはトレードコスト

FXの2つのレート、BidとAskとはなにか?

FXのレートは必ず2つのレートが表示されます。

「Bid」と「Ask」です。

•Bid……売値のこと。取引する人が売るときのレートです。

•Ask……買値のこと。取引する人が買うときのレートです。

たとえば、ユーロ/円のレートを見たら、

Bidが112.50円、

Askが112.52円

と表示されていたとします。

もし、ユーロ/円を買うのなら112.52円です。

ユーロ/円を売るのなら112.50円です。

買値と売値がちがうということです。

スプレッドは通貨ペアによってことなる

この例では、BidとAskに2銭(0.02円)の差があります。

開きです。の開きのことを「スプレッド」といいます。

このスプレッドはFXのトレードをするうえで、とても重要です。

なぜなら、スプレッドがトレードにかかるコストになるからです。

トレードをする度にかかる経費と考えてよいでしょう。

スプレッドは通貨ペアによってことなります。

たとえば、米ドル/円は1銭、ユーロ/円は2銭というようにちがうわけです。

また、スプレッドは取引会社によって差があります。

同じ通貨ペアでも、A社は1銭、B社は2銭というようにちがうわけです。

スプレッドじたいは、たいした額ではありません。

たいがいの通貨ペアは数銭(数pips)です。

しかし、その額を気にしないというわけにはいきません。

たかが1銭だとしても、何回もトレードしたり、

レバレッジをかけて大きなロットでトレードすれば、かなりの額になります。

とくに、スキャルピングの場合、

トレードの回数が多いので、スプレッドが大きな負担になります。

ですから、トレードする通貨ペアのスプレッドにも、こだわるべきです。

先ほど、「主要な通貨ペアしかトレードしない」と述べました。

あの5つの通貨ペアはスプレッドが狭いのです。

そのため、コストの負担が比較的小さいので、

スキャルピングに適しているというわけです。

取引会社を選ぶポイントはスプレッドの狭さ

どの通貨ペアをメインにトレードするかで得な会社が変わる

次に、取引会社について説明します。

ネットで検索してみるとわかりますが、FXの取引会社はたくさんあります。

その中から、どの取引会社を選べばよいのか、

初心者ならとうぜん迷うことでしょう。

中には、

「口座を開設するとキャッシュバック」

というようなキャンペーンをしている取引会社もあります。

そういったところを選ぶ人もいることでしょう。

しかし、取引会社を選ぶポイントは売買にかかるコストです。

このコストが低いところを選びます。

売買にかかるコストは、売買手数料とスプレッドです。

売買手数料は、有料のところと無料のところがあります。

ほとんどの会社が無料です。

はじめは無料の取引会社を選びましょう。

スプレッドについては、なるべく狭い取引会社を選びます。

先述のとおり、スプレッドは取引会社によってことなります。

たとえば、米ドル/円でも、A社は1銭で、B社は2銭ということがよくあります。

とうぜん、スプレッドが狭い会社のほうが得です。

また、通貨ペアによって得な会社がちがってきます。

たとえば、

A社は米ドル/円は狭いがユーロ/円は広い、

B社は米ドル/円は広いがユーロ/円は狭い、

というように通貨ペアによっても、スプレッドがちがうのです。

そのため、自分がどの通貨ペアをメインにトレードするのかによって、

得な会社が違ってくるのです。

自分のトレードをよく考えて、

どの取引会社を利用するのがもっとも得なのか(コストが低いのか)、

検討してください。

取引会社で口座を開設する

FXのトレードをするには、取引会社に口座を開設する必要があります。

取引会社に口座を開設し、

指定された銀行口座に資金を送金すれば、トレードができます。

口座開設までの流れは取引会社によって少しちがいますが、おおむね以下のとおりです。

1 . 取引会社のウェブサイトにある「口座開設」のベージを開く

2. 必要事項(氏名や住所、職業など)を入力

3取引会社から「口座開設申請書」が送られてくる

4. 申請書に押印し、身分証明書のコピーを同封して取引会社に送る

5. 審査

6. 口座開設

申し込みから開設までにかかる日数は早くて数日。

通常は遅くても2週間くらいで開設されます。

最近では開設までの日数を短縮するために、

インターネットで申請したあと、

すぐに身分証明書のコピーをファックスやメールで受け付ける取引会社もあります。

ロングとショートで利益を出す

FXはレートが上がっても、下がっても利益を出せる。

ここで、FXのトレードで利益が出る仕組みについて説明します。

FXはレートが上がらないと利益が出ない、そう思っている人がいます。

これは間違いです。

FXは、

レートが上がると利益が出る取引と、

レートが下がると利益が出る取引の2通りあります。

レートが上がると利益が出るのはロング、レートが下がると利益が出るのはショートです。

・ロング……買い、または買い建てのこと

・ショート……売り、または売り建てのこと

ロングはレートが上がると利益が出ますが、

逆にレートが下がると損失が出ます。

たとえば、米ドル/円を85円でロングのポジションを建てたとしましょう。

85.01円以上になれば利益が出て、84.99円以下になれば損失が出るわけです。

「ロングは値上がりすれば儲かり、値下がりすれば損をする」

と覚えてください。

ショートはレートが下がると利益が出ます。

逆にレートが上がると損失がでます。

たとえば、米ドル/円を85円でショートのポジションを建てたとしましょう。

84.99円以下になれば利益がでて、85.01円以上になれば損失が出るわけです。

「ショートは値下がりすると儲かり、値上がりすると損をする」

と捉えておきましょう。

ロングとショートを使い分ける

トレーダーは、ロングかショートのどちらかを選択し、注文を出すわけです。

どちらを選択するかは、

もちろん、レートの値上がりを狙うか、

レートの値下がりを狙うか、で決めます。

値上がりすると思えばロング、

値下がりすると思えばショートを選択するわけです。

ロングとショートを使い分けることで、利益を出せるチャンスが増えます。

上昇している相場でも、下降している相場でも、

レートの動きがある程度あれば、利益を出すことが可能になるわけです。

スワップポイントは気にしない

スワップポイントで人気が出たFX

FXのそのほかの特徴としては、

「スワップポイント」というものがあります。

スワップポイントとは、ポジションを建てることで発生する金利のことです。

通常は、

「金利の高い通貨と金利の低い通貨を組み合わせた通貨ペアを買い建てると、

金利を得られる」ということです。

たとえば、金利が高い豪ドルと金利が低い日本円を組み合わせた

「豪ドル/円」を買い建てたとします。

すると、スワップポイントを得られるわけです。

逆に、このような通貨ペアを売り建てると、

スワップポイントを支払うことになります。

FXの人気が加熱したのは、このスワップポイントが得られるからです。

金利の額は1万通貨で1日あたり1~数十円。

たいした額ではありませんが、

ポジションを建てているかぎり継続して得られます。

また、ポジションを大きくすることで得られる額が大きくなります。

かつてはレバレッジの規制がなかったので、

スワップポイントを得るために

数百倍という高レバレッジでポジションを建てていた人が多かったようです。

こうすることで、資金に対して高パフォーマンスを上げることができました。

そのため、FXの人気が出たわけです

スワップポイントが発生する時間だけトレ―ドしない

FXのトレードをするうえでスワップポイントは気になります。

先述のとおり、支払うケースがあるからです。

たとえば、豪ドル/円を売り建てていたら、

スワップポイントを支払いつづけなければなりません。

これはけっこう厳しいです。

実際に経験がある人ならわかると思います。

はじめのうちは

「このくらいの金利ならたいしたことない」と思っているのですが、

ジワジワと効いてきます。

そのうち、「ポジションを早く決済しないと」と焦ってきます。

なにしろ、

毎日のように口座の金額か滅っていくのですから、かなり辛いです。

だから、

トレードをするときはスワップポイントに気を配らないといけないわけです。

しかし、スキャルピングにかぎっては、その必要はないでしょう、、

なぜなら、ポジションを建てているスパンが極めて短いからです。

スワップポイントは

1日のうちの決められた時間に建てているポジションによって、発生します。たとえば、7時と決まっていたら、

7時の時点でポジションを建てていれば得られる

(または支払う)ことになります。

スキャルピングではその時間だけトレードをしなければよいのです、、

仮に、

その時間を忘れていてスワップポイントを支払うことになったとしても、

よほど大きなポジションを建てていないかぎり、

たいした金額ではありません。

そのため、あまり気にしなくてよいでしょう。

FXのスキャルピングに必要な資金はいくらか

トレードに必要な最低資金

「FXでスキャルピングをするには、いくらあればよいのか」

こういった疑問を持った人もいることでしょう。

先述のとおり、FXでは最大で25倍のレバレッジをかけることができます。

そのため、少ない資金で始めることができます。

これはメリットの1つだと説明しました。

では、具体的にいくらくらい必要なのでしょうか。

1万通貨のトレードなら、5万円あればできます。

しかし、もう少し余裕を持って、最低10万円の資金があればいいでしょう。

資金が多いほと大きな利益を出しやすい

もちろん、資金が少ないとロットが小さいので、

1回のトレードで得られる利益は少なくなります。

スキャルピングの場合、1回のトレードで得られる値幅が小さいので、

ふつうはロットを大きくします。

しかし、資金が少ないとロットを大きくできないので、

利益も少なくなるわけです。

たとえば、利幅が10pipsの場合、

1万通貨のポジションだったら1000円の利益しかでませんが、

10万通貨だと1万円の利益が出ます

(手数料や税金が引かれるので、実際の利益はもっと少なくなります)。

大きなロットで大きな利益を狙うなら、最低50~100万円は必吸でしょう。

50万円あれば、相当のロットで買うことができます。

もし、専業トレーダーになるのなら、最低でも300万円は必要でしょう。

100万円くらいの資金で専業の人もいますが、

この額で生計を立てていくのは大変です。

もちろん、実力があれば、じゅうぶん可能ですが。

余裕のある資金でトレードをする

資金は多いほうがよいのですが、無理に捻出するのはやめましょう。

とくに、生活費をトレードの資金として使うのは絶対にやめるべきです。

まして、金利がつくような借りた金をトレードの資金として使うなど、

もってのほかです。

なにかに使うはずの金や借りた金でトレードをしていると、

「絶対に資金を増やさなければ」とか

「絶対に負けられない」というプレシャーが強くかかります。

そのため、あまりいいタイミングでなくても無理にエントリーしたり、

必要以上に大きなロットでエントリーしたりします。

冷静なトレードができなくなるのです。

また、負けがつづいたときに、リスクを取ることができなくなります。

「なくなったら困る」という気持ちが強くなるからです。

トレードでは、リスクを取りながら、リターンを狙います。

ですから、リスクを取れなくなるということは、

リターンを収れなくなるということです。

こういったトレードに陥らないためにも、

必ず余裕のある資金でやりましょう。

実力に合わせてレバレッジを上けていく

高レバレッジがFXの魅力

FXの魅力の1つは「高レバレッジ」です。

高いレバレッジでの取引が可能ということです。

レバレッジとは「テコの原理」のこと。

口座の資金を担保にして、その額の何倍もの取引ができます。

数年前まではレバレッジに規制がありませんでした。

そのため、100倍は当たり前。

200倍、400倍というようなレバレッジで取ができました。

しかし、現在では規制により、レバレッジの制限が設けられています。

2011年8月からは、25倍が上限になります。

以前のレバレッジを知っている人は、

「ずいぶん低い」と思うことでしょう。

たしかに、以前に比べるとかなり低くなりました。

しかし、これでも高いほうです。

株のトレードでも信用取引によって、レバレッジをかけた取引ができます。

その倍率は約3倍。

この低いレバレッジでも大きな利益を出すことが可能です。

この倍率に比べたら、FXの25倍というのは、

とんでもない数字だといえます。

トレードが上達するまでは低レバレッジで

FXのレバレッジは25倍ですが、

これは絶対に25倍のレバレッジでトレードしなければならない、

というわけではありません。

1倍でもかまわないのです。

そのことがわからずに、

高レバレッジでトレードをして、大きな損失を出した人もいます。

高レバレッジでのトレードは、大きな利益を出すことがありますが、

逆に大きな損失を出してしまうこともあるのです。

そのため、

トレードが上手な人は高レバレッジでどんどん資金が増えていきますが、

トレードが下手な人は高レバレッジでどんどん資金が減っていきます。

このことをよく理解しておくことが大切です。

ですから、FXの初心者は、低レバレッジからトレードを始めましょう。

そして、トレードが上達するにつれて、

徐々にレバレッジを高くしていきましょう。

スキャルピングの注文方法

FXの注文方法

エントリーのタイミングを見極めたら、注文を出します。

注文の出し方は取引会社によってことなりますが、

ほとんどの場合、入力画面に以下の内容を人力して注文を出します。

⚫通貨ペアの選択

⚫ロングまたはショートの選択

⚫ロット

⚫成行か指値を選択

⚫指値の場合は値段

まずは通貨ペアを選択します。

「米ドル/円」や「ユーロ/米ドル」

というように取引したい通貨ペアを選択するのです。

次にロングまたはショートの選択をします。

買いたい場合はロングを、売りたい場合はショートを選択してください。

次にロットを入力します。

これは

「1万通貨」「10万通貨」というように取引したい数を入力してください。

次に、成行か指値のどちらかを選択します。

成行とは取引の値段を指定しない注文。

「いくらでもいいから買いたい」

「いくらでもいいから売りたい」という注文です。

指値とは取引の値段を指定する注文。

たとえば、

「83.50円で買いたい」「116.10円で売りたい」というように、

値段を決めて出します。

最後に、指値の場合は値段を決めます。

「83.55円で買いたければ、83.55」

「116.10円で売りたければ、116.10」というように

数字(値段)を人力します。

あとは「確認」をクリックすれば注文が出ます。

売り時を逃さないスキャルピングでの注文法

私の場合、エントリーのときは指値注文で出しています。

イグジット(ポジションを決済すること)のときは、

成行で出す場合とOCO注文で出す場合があります。

OCO注文は同時に2つの注文を出すことができ、

一方が約定すると、もう一方は自動的にキャンセルされます。

エントリー後、

すぐにレートが動いてイグジットするようなときは成行注文で出します。

注文画面を開き、いつでも注文を出せるような状態でかまえておき、レートが動いたら素早く注文を出すのです。

エントリー後、レートの動きが鈍く、

すぐにイグジットしないようなときはOCO注文を出しておきます。

OCO注文は利食いとロスカット(損失を確定させること)

の両方で注文を出せます。

現在のレートの上下、どちらにも指値注文が出せるのです。

たとえば、ロングのポジションを持っていて、

現在のレートが85円だったとします。

「86円まで上がったら売り」という注文と、

「84円まで下がったら売り」という注文の両方を出すことができるのです(通常は、現在のレートよりも上だけにしか指値注文を出せません)。

この注文を出しておけば、売りどきを逃すことがなくなります。

レートは極めて短い時間だけ大きく動くことがあります。

たとえば、

8pips上がって、5秒後に元のレートに下がるというようなことがあるのです。

そのため、

レートが動いたのを見て注文を出しても間に合わないことがあります。

しかし、OCO注文を出しておけば、瞬間的な動きにも対応できるわけです。

トレード終了時にポジションをどうするべきか?

ポジションを持ち越す場合は逆指値注文を出す

先述のとおり、

FXは週末以外なら

24時間いつでもトレードができます株式市場のように

日々の区切りがありません。

しかし、寝ないでトレードする人はいないわけですから、

どこかで区切りをつけることでしょう。

私の場合は7~21時と決めています。

経済指標が発表されるときは深夜遅くまでトレードすることもありますが、

たいがいは21時前後のキリのいいところで、

その日のトレードを終えるようにしています。

読者の方もだいたいのトレード時間を決めておいたほうがいいでしょう。

生活のリズムを崩さないようにしたほうが長つづきするはずです。

その日のトレードを終えるとき、ポジションを持っていることがあります。

そういった場合はどうするか決めておきましょう。

スキャルピングの場合、

たいがいはポジションを持っている時間が短いのですが、

必ずそうだとはいえません。

ポジションを持ったまま、

自分で決めたトレードの終了時間がくることもあります。

その場合、ポジションをどうするのか、

といルールを決めておく必要があります。

選択肢は以下の3つです。

1.そのままにして持ちつづける

2. 決済してポジションをなくす

3. 決済の指値注文を出しておく

1つめは、「そのままにして持ちつづける」です。

なにもしません。

「明日、ポジションに大きな含み益が出ていればいいな。

口座にログインして残高を見るときが楽しみだ」

というように甘い考えをいだきながら、

ポジションをそのままにしてログアウトします。

それで思惑どおりに大きな含み益が出ることもあるでしょう。

しかし、逆に大きな含み損が出ることもあるわけです。

みなさんは絶対にこのようなことをしないように。

2つめは、「決済してポジションをなくす」です。

トレードの終了時間がきたら、

含み益が出ていても含み損が出ていても決済する。

そして、

トレード終了時間後は手持ちのポジションがない状態にするということです。

これならば、

トレード時間終了後にレートが大きく動いても損をすることはありません。

私はほとんどの場合、

スキャルピングやデイトレードのポジションは

トレード終了時間前に決済するようにしています。

ただし、そこそこの含み損が出ている場合は、

決済しないで、

このあとに説明する逆指値注文を出しておくようにしています。

3つめは、「逆指値注文を出しておく」です。

逆指値注文とは、

買いの場合は現在のレートよりも下の値段に出せて、

売りの場合は現在のレートよりも上の値段に出せる指値注文のこと。

たとえば、ロングのポジションを持っていて、

現在のレートが95円だとします。

ふつうの指値は、

「93円になった時点で売り」というような注文は出せません。

「93円で売り」という注文は出せますが、

現在のレートよりもかなり下の値段なので、

93円になった時点ではなく、すぐに約定してしまうはずです。

しかし、逆指値注文は、

「レートがいくらまで下がったら売り」という指値注文が出せるのです。

ショートのポジションを持っている場合は、

「98円になったら買い」というように、

「レートがいくらまで上がったら買い」

というようなに指値注文が出せるのです。

この注文を出しておくことで、リスクを限定することができます。

たとえば、

「レート1円分のリスクに留めたい」というように、

自分の受け入れられる範囲でリスクを取れるのです。

ただし、絶対に逆指値注文の値段で決済できるとはかぎりません。

経済指標の発表やマーケットの突発的な材料

(レートを動かすニュース)によってレートが瞬間的に飛ぶことがあります。

その場合は指値の値段を飛び越えた値段で約定することがあるので注意してく

ださしい。